¿Quién pone los precios en Argentina? Debates y reflexiones acerca de la inflación en nuestro país.

Sin lugar a dudas el aumento constante y generalizado de los precios es un problema estructural de la economía argentina. Gobiernos de todo el espectro ideológico han tenido que lidiar con este complejo fenómeno. Dada la persistencia del problema a lo largo de toda la historia reciente de nuestro país, y la incapacidad para resolverlo de raíz por parte de las distintas administraciones que se han sucedido en el tiempo, cualquier análisis unicausal peca de simplista y tribunero. Intentaremos entonces abordarlo de forma amplia y plural, justamente por tratarse éste de un fenómeno multicausal y transversal. Eso sí, vale la aclaración, siempre desde una perspectiva del pensamiento nacional y la defensa del interés popular ya que, más allá de que el problema tenga muchas aristas afectadas, el principal perjudicado ha sido siempre el pueblo argentino; sobre todo los sectores más humildes del mundo del trabajo y la producción nacional.

En primer lugar debemos dejar en claro que, lejos de intentar tratarla desde una óptica economicista con pretensiones de asepsia, la inflación (como cualquier otro tema económico y social) será abordada como un conflicto de orden político. Distintos intereses sectoriales se esconden tras el velo que todo lo esconde en una economía moderna de mercado: el precio final de los bienes y servicios.

Características generales de la estructura económica argentina

A nuestro entender, la economía argentina podría describirse resumidamente en base a tres ejes centrales vinculados entre sí:

- Argentina tiene una estructura económica semicolonial, dependiente y periférica con un altísimo grado de concentración monopólica u oligopólica, como así también de extranjerización de su matriz productiva.

- Por esta condición (entre otras), nuestro país sufre un fuertísimo fenómeno de transferencia de renta nacional al exterior y fuga de capitales que atenta contra la generación genuina y liquidación local de dólares necesarios para el sano funcionamiento de una economía dependiente del mercado internacional en materia de producción y consumo.

- Lo anteriormente mencionado, sumado a otros factores (como la alta demanda de dólares para el ahorro debido al miedo devaluatorio de gran parte de la sociedad, y la recurrente formación de activos externos al dolarizar ganancias por parte de las grandes empresas radicadas en el país) hacen de la argentina una economía bimonetaria (fuerte dependencia hacia el dólar), con restricción externa (faltante de esos dólares).

Vistos estos ejes, y entendiendo la relación existente entre ellos, es que puede abordarse el problema inflacionario de forma más integral.

Ahora sí, vamos a la inflación

Como primera conclusión debemos mencionar el potente peso relativo de los grandes monopolios y oligopolios con poder de “formación de precios” en el mercado. Una de las principales premisas del capitalismo liberal clásico es la “libre concurrencia” que garantiza la sana competencia y fomenta una amplia oferta que contrarresta la fijación de precios por parte de pocos actores económicos. Bueno, esa condición no se cumple en nuestro capitalismo periférico, en donde el altísimo grado de concentración atenta contra una oferta plural. La posición dominante por parte de los monopolios no solo trae como consecuencia la posibilidad de fijar precios, sino que también conlleva la apropiación de la mayor parte de la renta en la cadena de valor. Un ejemplo clásico: los pequeños productores agrarios cobran miseria, las grandes comercializadoras se quedan con la parte del león, los consumidores finales pagan carísimo el alimento en el supermercado.

Vale aclarar que el papel jugado por los grandes monopolios no es el mismo en las economías centrales que en las periféricas. Mientras que en las primeras los monopolios (en caso de que sean multinacionales) son la cabeza de la cadena en donde confluyen la mayor parte de los beneficios extraídos de otras partes del mundo, en las segundas son sencillamente un eslabón más en la correa de trasmisión de ese valor económico transferido hacia sus casas matrices.

Ahora bien, justo es aclarar también que en el mundo periférico no solo Argentina presenta esta característica de economía altamente concentrada, y sin embargo muchos otros países no sufren tan marcadamente el fenómeno de la inflación. Esta primera conclusión, si bien es importante e influyente, no es suficiente ni determinante a la hora de abordar el problema.

Anexamos una infografía del Centro de Economía Política Argentina (CEPA) que da cuenta de este primer pilar señalado:

Visto el papel relevante que los monopolios juegan en nuestro país, pero aclarando que esto no alcanza por sí solo a explicar el fenómeno inflacionario, es que se hace necesario desandar el problema del dólar y la devaluación recurrente de la moneda nacional.

“De la maquinita a la falta de dólares”

Una de las teorías más difundidas por los economistas ortodoxos a la hora de explicar la inflación en nuestro país es la de la “Teoría Cuantitativa de la Moneda” (que en su forma más vulgar es la conocidísima frase “darle a la maquinita de emitir pesos”). Sintéticamente esta teoría, que parte de preceptos puramente monetaristas, estipula a través de una identidad matemática (OM x V = P x Y)[i] que en una economía que se encuentra en pleno empleo de sus factores productivos(atentos a esta condición que marcamos en cursiva), el aumento de la Oferta Monetaria (OM) genera automáticamente un aumento de los precios (P). Esta teoría parece a priori cierta siempre y cuando cumpla con el requisito de que la economía ya no puede crecer más producto de que está empleando la totalidad de sus factores productivos (capital, trabajo, recursos naturales). Esta condición claramente no se da en Argentina, en donde los índices de capacidad ociosa instalada y desempleo son todavía muy altos. Queda claro entonces que plantear esta teoría como explicación final de un fenómeno tan complejo, sin siquiera respetar el cumplimiento de una de sus premisas fundamentales es, por lo menos, de una mediocre deshonestidad intelectual. Como muestra basta un botón: desde septiembre de 2018 a septiembre de 2019 la emisión monetaria fue prácticamente cero, sin embargo la inflación durante ese período fue de alrededor del 50%. En cambio en los primeros meses de la pandemia del Coronavirus hubo una emisión extraordinaria del 42%, mientras que la inflación fue del 1,5%. Esto sencillamente quiere decir que el fenómeno no es lineal, sino que intervienen muchos factores.

La solución única e inmediata propuesta por la ortodoxia, como si se tratara de una indicación médica, es la de eliminar la causa que genera esa emisión monetaria: el déficit fiscal primario. Se refieren técnicamente de esa manera a eliminar no solo prestaciones sociales del Estado (como el IFE, o la AUH), sino también las ayudas destinadas a la producción (ATP, REPRO) o el financiamiento de la salud y educación pública. Ni hablar de las jubilaciones, pensiones, o salarios de empleados públicos. La solución propuesta es recortarlas o sencillamente eliminarlas. Malos remedios para un cuadro mal diagnosticado terminan por matar al enfermo. Se niegan así intelectualmente a reconocer que muchos países del mundo (con sus diferencias, claro está) trabajan a déficit para apuntalar la demanda y así dinamizar la economía en su conjunto.

Distinto es si se planteara, haciendo una aplicación situada y honesta de algunos conceptos de la teoría cuantitativa de la moneda, que un aumento de la emisión monetaria puede trasladarse a una fuerte presión sobre el dólar vía dolarización de excedentes por parte de la clase media y, fundamentalmente, de otros sectores de mayor poder adquisitivo. Esto implica reconocer el déficit de generación genuina de divisas que tiene nuestra economía, y la necesidad de implementar una regulación sana y razonable del mercado cambiario para administrar de forma inteligente ese bien tan preciado que es el dólar para la producción nacional. También denota el faltante de efectivos instrumentos de ahorro en pesos, sobre todo para las clases populares y media.

Retomemos brevemente, para una última consideración, el presunto origen de todos los males argentinos: el déficit fiscal. Nótese que, solapadamente, siempre que hablan de reducir el gasto del Estado (siquiera imaginan en aumentar los ingresos con impuestos progresivos) se refieren al déficit fiscal primario (gasto en educación, salud, empleo, ciencia, innovación, por parte del Estado) pero nunca al déficit financiero (lo que se gasta en pagar intereses y amortización de la deuda). Por lo general, los gobiernos de corte antinacional y antipopular más que recortar el déficit fiscal lo que hacen es reorientar el gasto primario hacia el gasto financiero ya que, como lo demuestra la historia reciente, necesitan de altos niveles de endeudamiento para poder aplicar sus programas políticos y económicos. Podrán alegar que, de tratarse de deuda externa, esto no impactará en un aumento de la Oferta Monetaria local, pero en cambio sí presionará sobre la demanda del bien más importante y escaso de la economía argentina: el dólar.

“En la Argentina no sobran pesos… faltan dólares”

Como ya hemos explicado, debido a la fuerte dependencia de insumos importados para el normal funcionamiento de la economía argentina, tanto en su producción como en su consumo (sobre todo bienes industriales intermedios, energía, tecnología y servicios digitales, y demás bienes de altísimo valor agregado), la estructura general de costos interna está estrechamente vinculada al precio del dólar. Si se hace un brevísimo repaso histórico, podrá notarse que los picos inflacionarios han estado relacionados con bruscas devaluaciones o situaciones de cuello de botella de restricción externa. Si aumenta el dólar, es decir si hay devaluación, casi automáticamente aumentan los precios internos.

Ahora bien, la pregunta natural sería ¿y por qué faltan los dólares? Si bien esta pregunta resulta demasiado compleja para responder en estas breves líneas, adelantaremos que se corresponde con la ya mencionada estructura semicolonial del país. La venta de productos agrarios de bajo valor agregado que se ven perjudicados en los términos de intercambio a nivel internacional (en el largo plazo cada vez necesitamos exportar más soja para importar la misma cantidad de computadoras, por ejemplo); la fuga de capitales vía contrabando, sub/sobre facturación de exportaciones/importaciones, créditos intrafirma, precios de transferencia, etc; el débil control aduanero y la deficiencia del Estado a la hora de hacer liquidar los dólares generados por las exportaciones son tan solo algunas de las respuestas. Claramente esto se corresponde con un problema estructural de la forma en la que Argentina se inserta al mundo: el comercio exterior.

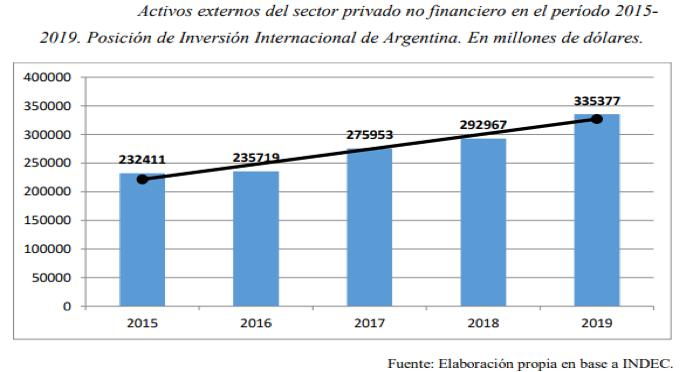

Solo a modo ilustrativo, según el INDEC la Posición de Inversión Internacional (PII), índice que monitorea el valor de los activos de externos del sector privado no financiero, fue hacia 2019 de 335.377 millones de dólares. ¡Hay casi medio PBI argentino fuera del circuito económico de nuestro país! Ahí están algunos de los dólares que faltan.

Al problema devaluatorio hay que sumarle una última característica propia de nuestra economía. La canasta de bienes básicos de consumo alimenticio coincide con los principales productos de exportación. Esto genera que muchos precios de los alimentos básicos de consumo local estén “internacionalizados” ya que al gran complejo agrario le conviene exportar antes que vender en el mercado interno. Esto tiene dos efectos negativos sobre la economía local: 1) para que les sea rentable el precio del bien en el mercado local debe ser similar al del mercado internacional, 2) al exportar mucho se reduce la oferta de esos bienes en el mercado local, por lo que aumenta el precio.

Esto bajo ningún concepto significa que exportar sea un problema, más bien todo lo contrario, se necesita muchísimo de la exportación para generar los ya mencionados dólares necesarios para el funcionamiento de nuestra economía. Pero es necesario también pensar mecanismos de desacople de los precios locales respecto de los internacionales para que un aspecto tan positivo como la exportación no traiga inconvenientes inflacionarios a nuestra economía.

Conclusiones finales

Generalmente en Argentina los precios suben no porque sobren pesos, sino porque faltan dólares. Al ser estos escasos, y también ser fuertemente demandados para el ahorro doméstico o el pago de deuda externa, el valor de dicha moneda aumenta y con él todos aquellos costos vinculados a la producción y buena parte del consumo. Ésta dinámica, claro está, es un problema estructural de nuestro país, por lo tanto requiere reformas estructurales para su solución de raíz.

A nuestro entender, podría ser objeto de otra nota complementaria a este primer planteo, ese cambio radical debe venir de la forma en la que Argentina administra su comercio exterior y su mercado cambiario. Obviamente que en coordinación con todas las demás variables macroeconómicas, sociales, y por supuesto, políticas. Sin embargo, quisiéramos dejar en claro un concepto central, y es que a la Argentina la estrangulan tanto desde adentro como desde afuera. Existe una connivencia de sectores más poderosos y concentrados que impone las condiciones necesarias para que el valor generado producto del esfuerzo y trabajo argentino no quede radicado en nuestro país. Como dice el poeta: “Las penas y las vaquitas, se van por la misma senda. Las penas son de nosotros, las vaquitas son ajenas”.

REFERENCIAS

[i] Identidad matemática donde:

OM (Oferta Monetaria)

V (Velocidad de circulación del dinero)

P (Precios)

Y (Ingreso total de la economía, equivalente al PBI)

Al ser tanto V como Y términos fijos (dado que se interpreta que la economía está en pleno uso de sus factores y por lo tanto no puede crecer más en el corto y mediano plazo), la ecuación se simplifica al punto de afirmar que todo aumento de la OM significa mecánicamente un aumento de P. Como se podrá imaginar, el difícil mundo de las relaciones económicas y de los precios es mucho más complejo que esta simplificación extrema.