El capricho de Suárez le puede salir caro a Mendoza: Consideraciones económicas y jurídicas sobre el “Roll Over” y la deuda provincial.

Escrito por Nicolás Aroma y Lisandro Vergara Amodeo.

Tanto las finanzas públicas como la institucionalidad de Mendoza se encuentran en un momento bisagra de nuestra historia reciente. Sucede que el Gobernador Rodolfo Suárez ha confirmado públicamente que de ser necesario irá a la Suprema Corte de Justicia de la Provincia para obtener el “Roll Over” de la pesada deuda en dólares que le dejó su antecesor Cornejo. Esto constituye un gravísimo acto jurídico por la inconstitucionalidad de la medida. En éstas modestas líneas intentaremos explicar por qué esa nueva deuda ilegal e ilegítima no solo atenta negativamente contra la institucionalidad provincial; sino que también le saldrá muy cara a Mendoza en términos económicos, aunque sea deuda en pesos.

Las recomendaciones sobre el erróneo endeudamiento en dólares que nos trajo hasta aquí parecen NO haber generado un aprendizaje en la forma de gestionar la deuda pública de la Provincia. Ahora, al costo económico ya sufrido por la provincia parece agregarse un nuevo problema: la ilegalidad y la salida por fuera de la institucionalidad.

Breve panorama económico-político

El Gobernador Suárez está atrapado en un callejón sin salida… ha quedado preso de la fenomenal deuda en dólares que tomara su antecesor Alfredo Cornejo. Aunque en su momento el oficialismo lo negara, el bono PMY24 (500 millones de dólares) emitido en 2016 ha sido la deuda más dañina en la historia de Mendoza, y ha llegado incluso a condicionar al mismo partido gobernante que la originó.

Nótese que es el mismo fenómeno que le sucedió al gobierno nacional del expresidente Mauricio Macri: Tomó tanta deuda en moneda extranjera de golpe y en tan poco tiempo que terminó siendo aplastado por el peso de la misma. Sucede que, tanto Macri como Cornejo, estimaban que hacia 2016 se abría un nuevo ciclo financiero mundial/nacional que significaría la entrada masiva de capitales extranjeros (“lluvia de inversiones”) que mantendría el tipo de cambio (relación peso/dólar) estable y relativamente apreciado por mucho tiempo. Las bajas tasas internacionales y la lluvia de inversiones garantizarían que endeudarse en dólares fuera más barato que endeudarse en pesos (la tasa de aumento del tipo de cambio iría por detrás de la tasa de interés en pesos). Bueno… nada de esto sucedió.

Luego de una breve primavera cambiaria financiada con un monumental endeudamiento en dólares, primero con bonistas privados (aquí entra por ejemplo el ya mencionado bono de Cornejo PMY24) y luego con el FMI, Argentina ingresó en una espiral devaluacionista que llevó al tipo de cambio a $60 por dólar. Si cuando Cornejo emitió el bono PMY24 debía devolver $14 por dólar, hacía fines de 2019 tenía que juntar $60 por dólar[1]. La deuda le había aumentado, solo por una cuestión cambiaria, un 329%.

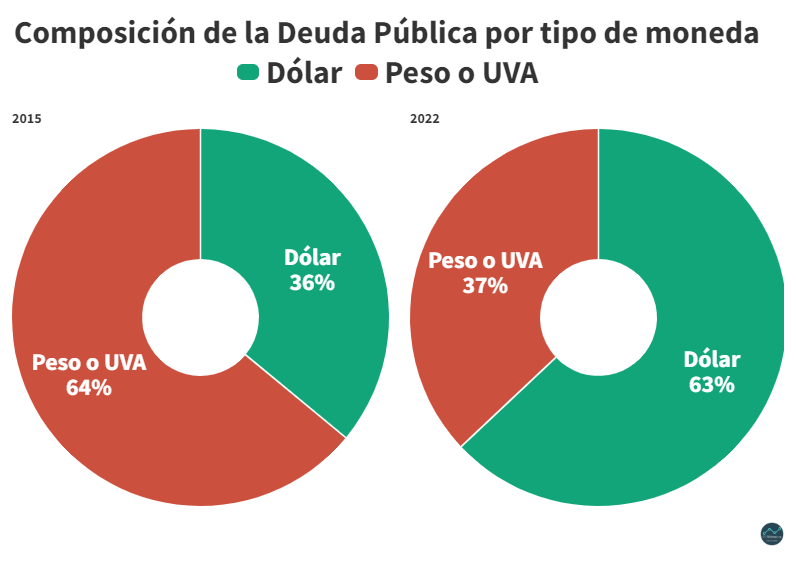

Esta dolarización de la Deuda Pública de Mendoza hizo cambiar para siempre su perfil de composición y su tamaño en relación a la economía provincial (Producto Bruto Geográfico -PBG): LA DEUDA SE VOLVIÓ INSOSTENIBLE.

Suárez está entrampado por Cornejo, en algún punto es víctima de ese voraz proceso de endeudamiento. El Gobernador ahora tiene que juntar $176[2] por dólar para pagar los vencimientos de dicha deuda dolarizada que sobrevienen fuertemente a partir del año que viene. La bomba empieza a explotar en 2023 y no antes porque justamente Suárez, en el marco de la reestructuración nacional de Fernández-Guzmán, se encargó en 2020 de reestructurar con los bonistas privados la deuda de Cornejo (sí, reestructurar, prestar especial atención a este término para los párrafos que siguen) y pateó los vencimientos para que la curva empiece a recaer fuertemente recién en el período 2023-2029 y no antes como estaba previsto en el bono original PMY24 de Cornejo.

Suárez no tiene más remedio que ir hasta las últimas consecuencias por su callejón sin salida que tiene como destino final un murallón verde de 126,9 millones de dólares que vencen en 2023, el triple de lo que venció este año. O hace frente a esos vencimientos con el famoso superávit fiscal del que el radicalismo viene haciendo gala desde 2016; o le hace frente tomando deuda nueva para pagar esa deuda vieja. Como el año que viene hay elecciones y gastarse el ahorro en pagar deuda sería pegarse un tiro político en los pies. El radicalismo ha decidido optar por el segundo camino, a pesar de que con ello se lleve puesta la institucionalidad de Mendoza y tomando deuda cara.

Breves consideraciones jurídicas

Visto ya el panorama político-económico general, pasemos ahora al tema concreto del “Roll Over”. Para un análisis mucho más profundo desde lo jurídico recomendamos la lectura completa del dictamen de Fiscalía de Estado que, naturalmente, tendrá mayores precisiones sobre el asunto. Aquí nos limitaremos a tomar los aspectos más relevantes.

¿Qué es el “Roll Over” o “rollear la deuda”? Basicamente es una herramienta o estrategia financiera que consiste en tomar deuda nueva para pagar los vencimientos de deuda vieja que está por vencer. De este modo, la deuda se va “pateando” para adelante. Tan simple como eso.

Sucede que para emitir deuda nueva el gobernador debe obtener la aprobación de la Legislatura por 2/3 partes tal cual establece el Artículo 41 de nuestra Constitución Provincial. El mismo es muy claro y no deja lugar a dudas. Lo transcribimos para que el lector saque sus propias conclusiones acerca de la interpretación del mismo, reza de la siguiente manera:

“Art. 41 – No podrá autorizarse empréstito alguno sobre el crédito general de la Provincia, ni emisión de fondos públicos, sino por ley sancionada por dos tercios de votos de los miembros presentes de cada Cámara.

Toda ley que sancione empréstito deberá especificar los recursos especiales con que deba hacerse el servicio de la deuda y su amortización.

No podrán aplicarse los recursos que se obtenga por empréstito, sino a los objetos determinados, que debe especificar la ley que lo autorice, bajo responsabilidad de la autoridad que los invierta o destine a otros objetos.”

El espíritu de la máxima ley provincial es clarísimo: Que el Poder Legislativo limite al Poder Ejecutivo en la toma de deuda nueva mediante: a) Sanción de una ley con mayoría especial; b) determinación de cómo se va a pagar esa deuda nueva; c) especificación de para qué se va a usar esa deuda.

Atrapado y sin salida, el gobierno provincial no tiene más alternativa que hacer oídos sordos al llamamiento constitucional e intentar burlar la ley mayor con una retorcida interpretación de un artículo de una ley menor para así no pasar por el control de la Legislatura: El Art. 68 de la Ley de Administración Financiera de Mendoza 8706:

“Art. 68- El Poder Ejecutivo puede realizar operaciones de crédito público para reestructurar la deuda pública mediante su consolidación, conversión, reprogramación, refinanciación o renegociación, en la medida que ello implique un mejoramiento de los montos o plazos o intereses de las operaciones originales o permita liberar o cambiar garantías o bien modificar el perfil o costo de los servicios de la deuda o cualquier otro objeto en la medida que resulte conveniente para la Provincia a los fines de hacer frente a sus compromisos presentes o futuros….”

El espíritu de este artículo es el de darle cintura financiera en la administración de la liquidez al Ejecutivo. Si logra acordar mejores condiciones para la Provincia que las que estaban originalmente pactadas entonces pierde sentido el control legislativo, sería realmente una traba innecesaria. Es una cuestión de liquidez, no de solvencia. Es un artículo menor pensado para resolver con celeridad situaciones de poca controversia: Si a un tipo le debo 10, y luego acordamos con ese mismo tipo que le pague solo 8 para saldar la deuda, es innegable e inobjetable que las condiciones mejoraron, en ese caso, y solo en ese caso, pasar por la legislatura solo ralentizaría la resolución del tema.

El endeudamiento, debe interpretarse siempre como una salida excepcional, no como una normalidad, justamente, por lo gravoso que puede resultar en términos financieros, económicos y políticos para un Estado.

Es el caso concreto anteriormente citado de la reestructuración de la deuda que hizo el mismísimo Suárez en 2020 en el contexto pandémico. Allí sí reestructuró con los mismos bonistas privados. Transformó el viejo PMY24 de Cornejo en el PMM29 de Suárez. Se extinguieron los viejos bonos y se emitieron unos nuevos con los mismos bonistas que aceptaron mejorar las condiciones (el contexto mundial del covid ayudaba este tipo de reestructuraciones).

Esa situación fue totalmente diferente de la actual ¿Por qué?

El quid de la cuestión radica en la interpretación de la palabra “reestructuración”. El concepto es muy sencillo, se trata de “volver a estructurar algo viejo”. Sin embargo, el gobierno esgrime una interpretación rebuscada del término para decir que si refinancia (vuelve a financiar, es decir, consigue financiamiento nuevo para pagar financiamiento viejo) en mejores condiciones en el mercado; entonces, estará reestructurando.

Alega que la deuda de Mendoza es una sola, y que la nueva deuda emitida en pesos (para luego comprar dólares y devolverle a los bonistas) será per se beneficiosa, cuestión sobre la que trataremos más adelante.

El gobierno ha llegado al absurdo de querer hacer pasar un “Roll Over” por “Reestructuración”. Solo habría un caso en que ambos podrían coincidir y sería legal y legítimo. Que los mismos bonistas te vuelvan a prestar deuda nueva en mejores condiciones (ya sea con menores tasas o mejores plazos), para que le puedas pagar la deuda vieja que le debías. Hay un antecedente directo de esta situación, y es el acuerdo de Guzmán con el FMI. No ahondaremos en ello por exceder a la temática de esta nota; pero solo mencionaremos un aspecto que hace que este tipo de situaciones sea anómala: El FMI tiene objetivos e intereses políticos y geoestratégicos para hacer ese tipo de acuerdos; en cambio los bonistas privados solo quieren cobrar el dinero que prestaron… ¿Por qué razón le prestarían al gobierno con mejores condiciones para éste último, y por lo tanto peores para ellos, para que luego el gobierno les vuelva a pagar con esa misma plata? ¿No sería más sencillo directamente reestructurar? ¿Será que no quieren reestructurar porque ya lo hicieron una vez? Entonces, se trata sencillamente de que esto que está queriendo hacer el gobierno no es una reestructuración; sino un “Roll Over” a partir de emisión de deuda nueva, por lo cual tiene que pasar por la Legislatura como establece la Constitución.

Algunas consideraciones financieras: ¿Quién garantiza las mejores condiciones?

Una vez abordado los principales elementos políticos y jurídicos; queda por desandar los argumentos puramente financieros.

El primero es que “pesificar” la deuda, es decir refinanciarla tomando deuda nueva en pesos para luego con esos pesos ir a comprar los dólares que hay que devolverle a los bonistas, es per se positivo; por lo que aplicaría el “mejores condiciones” del Art. 68.

Aquí surgen naturalmente dos preguntas:

- ¿Recién ahora, después de 8 años y habiendo sido fuertemente advertidos por la oposición, el radicalismo se da cuenta que en términos generales la deuda en pesos es más sana que la deuda en dólares para la Provincia?

- Ahora, bajo las condiciones financieras actuales y el contexto de alta conflictividad jurídica… ¿Quién garantiza que esa nueva deuda en pesos sea más barata que la presente deuda en dólares?

He aquí la tesis central de esta nota: Una nueva DEUDA ILEGAL e ILEGÍTIMA, por todo lo anteriormente explicado, no solo atentará contra las instituciones de la Provincia; sino que también será una DEUDA CARA en pesos; porque LOS BONISTAS PRIVADOS que nos presten SE CUBRIRÁN DE TODO EL RIESGO DE LITIGIOSIDAD latente que hay con una TASA ALTA DE INTERÉS. En finanzas el riesgo se traslada siempre a precio, y el precio del dinero es el interés. Una deuda riesgosa, será necesariamente una deuda cara.

Vamos a ponerle números: Si la tasa de interés en pesos de la nueva deuda es menor que la tasa de aumento del dólar oficial, la nueva deuda pesificada será más conveniente; si por el contrario la tasa de interés en pesos de esa nueva deuda es más alta que la tasa de aumento del dólar oficial, entonces la deuda nueva habrá sido menos conveniente que haber dejado todo como estaba.

Ya se ha visto en el cuadro 1 cómo el ritmo de aumento de dólar oficial fue más elevado durante el gobierno de Macri, con lo cual el crimen de haber dolarizado la deuda ya está hecho. Paradójicamente bajo el gobierno de Fernández el dólar oficial se ha mantenido “planchado” (a costa de cepo y brecha cambiaria, claro está); por lo que nada garantiza que la tasa en pesos conseguida con la deuda nueva sea menor que la tasa de aumento del dólar oficial (volvemos a recordar que para este tipo de operaciones la Provincia accede al dólar oficial A3500 en el MULC). El gobierno dolarizó cuando no convenía hacerlo, y ahora quiere pesificar cuando no es del todo claro su conveniencia.

Se desmorona así la falacia de que bajo estas condiciones pesificar la deuda es per se beneficioso. Distinto sería si el gobierno acepta que es “Roll Over” en vez de “Reestructuración”, buscara lograr los consensos necesarios y hace pasar la nueva deuda por la legislatura como manda la Constitución Provincial. En ese caso sería una deuda nueva en pesos, legal y legitimada por todo el arco político; con lo cual probablemente sería una deuda más conveniente para Mendoza.

El peronismo le dio al radicalismo el “Roll Over” en reiteradas oportunidades en la Legislatura; con lo cual el argumento de “poner palos en la rueda” no resulta suficiente. Cuando el debate ha sido racional y dentro de la ley, la oposición se ha comportado a la altura de las circunstancias. Distinto ha sido el accionar del oficialismo en más de una ocasión.

El capricho de Suárez le puede salir caro a Mendoza, tanto en términos institucionales como económicos. Ojalá el Gobernador esté a la altura del cargo y las circunstancias para transitar el camino del diálogo y el consenso político que la provincia necesita.

[1] Aclaramos que utilizamos la cotización del dólar oficial (Comunicación A3500 del BCRA) porque es justamente al precio que conseguiría la Provincia de Mendoza los dólares que debe comprar en el MULC (Mercado Único y Libre de Cambios) para luego devolverle a los bonistas privados que prestaron las divisas en 2016. Se ha escuchado en algunas entrevistas mediáticas a algunos funcionarios provinciales hacer referencia a las cotizaciones de los dólares financieros o del dólar blue al hablar sobre esta temática. Para el caso concreto de la deuda de Mendoza, solo aplica el dólar oficial mayorista que hemos tomado por referencia, porque es el que consigue la Provincia como entidad en el mercado oficial y regulado. Cualquier otra cotización para este caso en particular, es referenciada con mala intención o supina ignorancia.

[2] Cotización oficial A3500 al día de la fecha en la que se redactaba esta nota. Al momento de ser leída pueden existir leves modificaciones en la cotización.